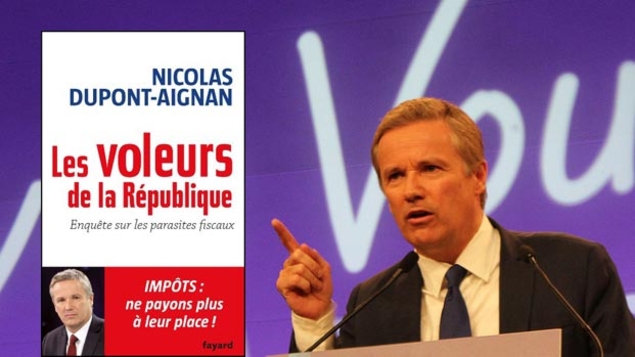

Nicolas Dupont-Aignan, député de l’Essonne et candidat à la présidentielle de 2012, publie une enquête sur les paradis fiscaux, Les Voleurs de la République (Fayard), qui reprend l’essentiel d’un rapport réalisé avec le député communiste Alain Bocquet. Les deux parlementaires estiment que la fraude fiscale fait perdre à la France entre 60 et 80 milliards d’euros chaque année. Les sommes perdues sont récupérées par une pression fiscale accrue sur les petites entreprises et les ménages, déjà surchargés de taxes. Nicolas Dupont Aignan alerte sur le danger d’un statu quo : « C’est la pression injuste des fermiers généraux collectant l’impôt qui a déclenché la Révolution française, dans un contexte de faillite du royaume. Aujourd’hui le choix est simple, soit l’État renoue avec la justice fiscale, soit les Français ressortiront la guillotine. »

LIBERTE POLITIQUE. — Vous exposez dans votre livre différentes formes de fraude : celle des particuliers, celle des entreprises et la fraude à la TVA. Commençons par cette dernière. Comment s’est-elle développée et quel est son coût ?

Nicolas Dupont-Aignan. — L’Union européenne a supprimé les frontières intérieures, et donc le dédouanement à la frontière qui allait avec. Avant, le douanier tamponnait un formulaire pour signaler qu’il avait vu passer les marchandises. L’importateur payait alors la TVA sur le produit. Désormais, il fait une simple déclaration de paiement. Il n’y a plus de vérification réelle de ce paiement.

Des importateurs en profitent pour échapper à la TVA. Cette économie réalisée leur permet de revendre à des prix défiant toute concurrence leurs produits, notamment à la grande distribution.

La fraude à la TVA nous fait perdre entre 15 milliards selon le ministère des finances et 30 milliards d’euros selon l’Union européenne. Parmi ces 30 milliards, entre 7 et 15 milliards concernent les « carrousels de TVA ».

« Les carrousels de TVA ? Le braquage géant du trésor public »

De quoi s’agit-il ?

La même marchandise est importée et réexportée par informatique des centaines de fois. À chaque fois, l’importateur se fait rembourser par l’État français une TVA qu’il ne paie pas. C’est le braquage géant d’un coffre fort : le trésor public.

Pour réaliser un carrousel de TVA, il faut : 1/ Créer une société écran, 2/ avoir une mise de départ pour importer (c’est pourquoi les escrocs sont souvent des trafiquants de drogue ou des proxénètes), 3/ Supprimer les sociétés et mettre l’argent récolté sur des comptes offshore dans des paradis fiscaux.

Comme la déclaration de TVA est annuelle, les services fiscaux s’aperçoivent de la fraude 12 mois plus tard. Entre temps, la marchandise a circulé des centaines de fois. L’État a payé, et la société a eu le temps de disparaître.

Pour y remédier, vous proposez de passer à une déclaration mensuelle…

Le fisc belge a ce système. Si une société toute nouvelle importe 25 millions de produits, par exemple, une alerte est rapidement lancée. Deux actions sont alors possibles : soit une enquête pénale (on saisit les biens du gérant) soit une enquête fiscale (suppression du numéro de TVA).

« On fait peser sur les plus petites entreprises l’effort que ne font pas les grandes »

Passons à la fraude des multinationales. Vous expliquez que l’impôt non payé par les grands groupes est payé par les petites entreprises …

On fait peser sur les plus petites entreprises, accablées de charges, l’effort que ne font pas les grandes entreprises. Les firmes multinationales ont les conseillers fiscaux pour contourner l’impôt. Elles délocalisent les profits dans les paradis fiscaux (Pays-Bas, Irlande, etc.), tout en se payant une bonne image par la publicité !

Ces grands groupes ne nuisent pas seulement aux pays développés. Ils cassent l’accumulation du capital dans les pays émergents. À un moment, l’argent doit rester dans le pays et s’investir ! Or le producteur de tee-shirts au Bangladesh ne va pas réinvestir ses profits en Inde, il les place dans un paradis fiscal comme l’île Maurice.

Une grande bulle financière se crée : une soixantaine d’États parasites concentrent les profits. Elle alimente une bulle spéculative — ce qui explique d’ailleurs la folie des produits de luxe. Cette fraude là est d’une autre nature que celle à la TVA et celle des particuliers. C’est la plus difficile à combattre.

L’Union européenne est le premier parasite fiscal du monde, écrivez-vous. Pourquoi ?

Un paradis fiscal est une zone de basse pression fiscale et réglementaire. Or l’UE est le centre de la basse pression fiscale et réglementaire à la fois avec le Luxembourg, Monaco, le Lichtenstein, les îles anglo-normandes, et d’une certaine manière l’Irlande et les Pays Bas. L’impôt sur les sociétés a davantage baissé dans l’UE au cours des 15 dernières années qu’en Asie. Il est plus élevé en Asie qu’en Europe !

L’impôt irlandais devrait au moins être à 15%. Il n’est même pas à 12,5% ! Des accords avec les firmes multinationales réduisent l’impôt à 2% ! Quand EADS va en Irlande ou aux Pays-Bas, qui ont des conventions fiscales avec les Antilles néerlandaises, c’est pour des impôts à 1% ou 2% ! Et lorsqu’on prête 85 milliards d’euros aux banques irlandaises, on n’exige même pas d’impôt minimum en échange…

Comment devrait-on s’y attaquer ?

Étant donné qu’il n’y aura jamais d’accord à 28 en Europe, je propose une taxe à l’importation sur les produits de société qui ne respectent pas les lois sociales ou venant de pays qui sont des parasites fiscaux. Ces pays seraient forcés à changer leur mode de fonctionnement.

Quel est le taux moyen d’imposition réel des grands groupes en France ?

Selon un rapport, le taux moyen payé par les entreprises du Cac 40 est de 8%. Mais, on compte ici les entreprises publiques à capitaux publiques qui font beaucoup de bénéfices. Si on les enlève, on tombe à 3%. Un autre rapport moins accablant est sorti. Donc, on peut estimer que les firmes multinationales paient entre le quart et la moitié de ce qu’elles devraient payer.

« On peut estimer que les firmes multinationales paient entre le quart et la moitié de ce qu’elles devraient payer »

La fraude aux particuliers est plus facile à combattre. Pourquoi échoue-t-on là aussi ?

L’oligarchie parisienne s’auto-protège : des hommes politiques, des gens du show-biz, etc. Certains riches s’estiment au dessus des lois.

Il s’agit aussi d’un problème culturel. En France, plus l’impôt est élevé moins les gens le supportent et plus la fraude est tolérée.

Un texte contre la fraude fiscale a été adopté au parlement. Beaucoup reste à faire, avez-vous dit, mais il va dans le bon sens. Quelles sont les bonnes mesures dans ce texte ?

L’enquête en bande organisée qui permet d’avoir des moyens supplémentaires d’enquête contre les fraudeurs fiscaux. Je suis également favorable au procureur financier, si on lui donne des moyens. Il y aussi plein de mesures techniques pas inintéressantes. Ce texte fait 10% du chemin. Je l’ai voté car c’est un début. Cependant il reste beaucoup à faire.

« Faire sauter le verrou de Bercy, c'est-à-dire le monopole de poursuite pénale pour fraude fiscale détenu par le ministre »

Comment faire les 90 % restant ?

Nous proposons avec Alain Bocquet 45 mesures nationales, européennes et internationales à la fin du rapport. Elles ont fait leurs preuves dans d’autres pays (États-Unis, Angleterre, Belgique, Allemagne). En voici quelques unes parmi les plus importantes :

- Faire sauter le verrou de Bercy, c'est-à-dire le monopole de poursuite pénale pour fraude fiscale détenu par le ministre (26e proposition).

- Acheter des listings.

- Admettre l’utilisation par l’administration fiscale et la justice financière de toutes les preuves d’origine illicite, notamment celles recueillies à l’étranger (28e proposition).

- Donner des moyens d’investigation au fisc et aux douanes.

- Créer un parquet anticorruption.

- Casser l’image des grands groupes qui fraudent.

- Rendre obligatoire la déclaration des comptes professionnels auxquels ont accès à l’étranger les résidents fiscaux français (40e proposition).

- Etablir un droit de suite fondé sur la nationalité pour les Français qui transfère ou déclarent transférer leur domicile fiscal à l’étranger, dans le respect des conventions fiscales (41e proposition).

- Être plus offensif que ne l’est le texte du gouvernement sur la question du blanchiment. Rendre l’infraction de blanchiment encore plus autonome vis-à-vis de l’infraction principale (proposition 45).

Au niveau européen et mondial, il faut également :

- Un registre mondial des sociétés.

- La connaissance des bénéficiaires réels des trusts.

- La transparence des comptes bancaires avec transmission automatique aux fiscs.

- Une taxe sur les transactions financières.

- Le détail des activités des multinationales par filiales et par pays.

La lutte contre la fraude fiscale, qui nous permettra de récupérer environ 20 milliards d’euros par an, devra aller de pair avec un pacte de modération (baisse des impôts) et de simplification fiscale (ne plus inventer chaque année des exceptions aux exceptions auxquelles mêmes les services fiscaux ne comprennent plus rien). C’est ainsi que l’on rétablira la légitimité de l’impôt.

Propos recueillis par Laurent Ottavi.

Nicolas Dupont-Aignan

Les Voleurs de la République

Fayard, 2013

220 p., 17 €

*